Salte para o conteúdo da página

Ao começar no investimento, A diversificação é uma das abordagens mais comuns aconselhado a gerenciar seu portfólio. A diversificação é essencialmente o processo de determinar porcentagens para alocar para diferentes ativos e reequilibrar regularmente gerenciar o risco. Muitos vêem isso como o Santo Graal de investir. Outros vêem isso como simplesmente vendendo vencedores para comprar perdedores.

Depois, existem outras abordagens menos conhecidas que podem ser aplicadas. Este guia investiga o que realmente é a diversificação, para ajudá -lo a determinar se é a estratégia certa para o seu portfólio. Também apresentamos algumas das alternativas mais interessantes que podem ser muito mais adequadas para o seu portfólio e metas de investimento.

O que é diversificação?

Teoria moderna do portfólio

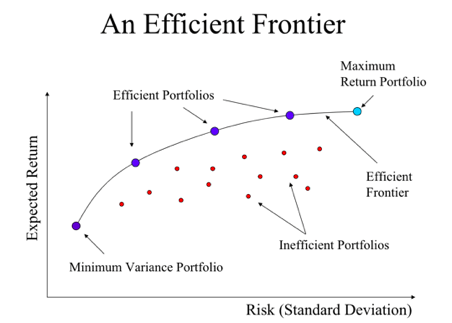

A diversificação é uma estratégia fundamentada em Teoria moderna do portfólio. A teoria moderna do portfólio foi desenvolvida em 1952 por Harry Markowitz. A idéia subjacente foi que, ao diversificar os ativos em um portfólio, o O retorno pode ser maximizado para um determinado nível de risco.

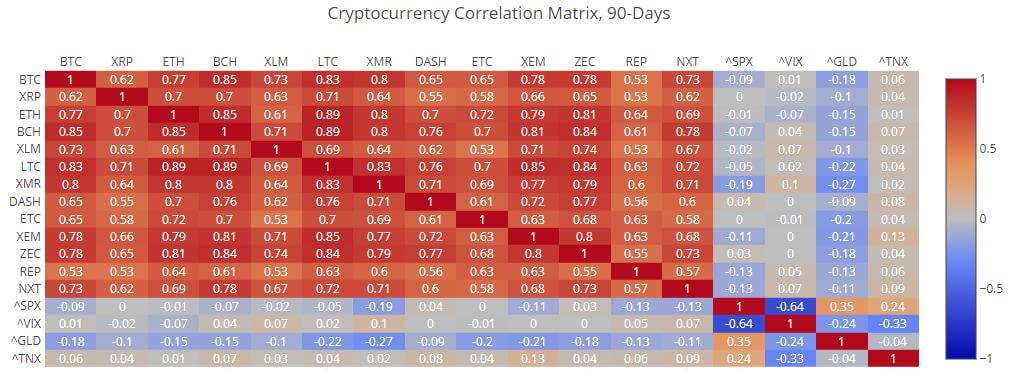

Markowitz descobriu que, ao adicionar ativos não correlacionados a um portfólio, o desvio padrão de retornos que é comumente usado como uma medida de risco diminuiu enquanto o retorno esperado foi menos impactado. A correlação é simplesmente uma medida da tendência dos ativos de se mover juntos. Se um ativo aumentar em 10%, um que está perfeitamente correlacionado também aumentaria 10%.

Desvio padrão

A medida de risco usada para a teoria é Desvio padrão. O desvio padrão é essencialmente uma medida de Quanto retornos variarão. Um desvio padrão mais alto dará origem a uma dispersão mais ampla de retornos. O portfólio projetado de acordo com a teoria moderna do portfólio visa maximizar o retorno esperado para um determinado nível de desvio padrão.

Fronteira eficiente

Conforme o gráfico abaixo, o Fronteira eficiente é desenhado. Isso representa o retorno máximo que pode ser alcançado para um determinado nível de risco no portfólio. Maior risco resulta em maior recompensa Mas o ponto principal a ser observado é que os portfólios que se enquadram na fronteira eficiente são ineficientes, pois um nível mais alto de retorno esperado pode ser alcançado para o nível de risco se a coleta correta de ativos não correlacionados for construída.

Agora você conhece a teoria. O que você realmente quer saber é como fica na prática. Existem muitas maneiras de cortar e detê -lo. Normalmente, os investidores decidem sobre qual porcentagem alocar para diferentes classes de ativos que possuem níveis de risco diferentes.

Investindo em criptografia

Criptomoedas são consideradas uma aula de ativos de alto risco E por uma boa razão. A tecnologia existe há apenas dez anos e a indústria e o ecossistema ainda estão nos primeiros níveis de desenvolvimento. Isso resulta em muitas das características de uma classe de ativos de alto risco, incluindo grandes quantidades de volatilidade, iliquidez e um mercado não regulamentado.

Os investidores decidem quais porcentagens alocar para diferentes classes de ativos com base em vários fatores que incluem sua idade, o Horizon de tempo de investimento, e seu patrimônio líquido. Se os investidores forem jovens e tiverem um horizonte de tempo de investimento mais longo, a alocação para ativos de risco maior será maior. Se os investidores forem mais velhos e tiverem um horizonte de baixo tempo de investimento, eles se concentrarão em alocar quantidades maiores para ativos mais líquidos e de baixo risco.

Investimento de baixo e alto risco

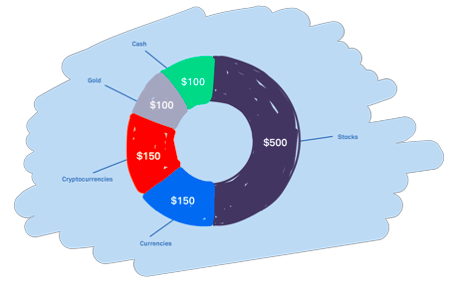

Os ativos de risco mais baixo também estão associados a níveis mais altos de patrimônio líquido, à medida que a proteção de capital se torna mais importante. Outro fator importante levado em consideração é o tolerância do investidor por risco. Isso pode ser avaliado de várias maneiras e há testes que tentam medi -lo. O resultado final se parecerá com o gráfico abaixo, onde 15% é decidido ser alocado para criptomoedas.

Na verdade, essa seria uma porcentagem muito grande para a maioria dos investidores alocar para um ativo de alto risco. Geralmente, a maioria dos investidores alocava Cerca de 5% para ativos de alto risco. Aqueles que lêem este guia provavelmente estão dispostos a alocar quantidades ainda mais altas que 15% para a classe de ativos de criptomoeda. Um período de reequilíbrio é então escolhido.

Reequilibrando seu portfólio

O reequilíbrio retorna o portfólio para as alocações percentuais determinadas. Normalmente ocorre uma vez por mês. Se esses períodos ocorrerem com muita regularidade, o resultado de investidores acabará pagando taxas mais altas. No entanto, ter períodos raros de reequilíbrio pode resultar no portfólio de investimentos se desviar significativamente das porcentagens planejadas.

Digamos em um mês, criptomoedas no portfólio apreciar por 100% e ações Depreciar 30%, enquanto todos os outros ativos permanecem os mesmos. Isso nos deixa com um novo portfólio, onde 35% são alocados para as ações, 30% para criptomoedas, 15% para moedas, 10% para ouro e 10% em dinheiro.

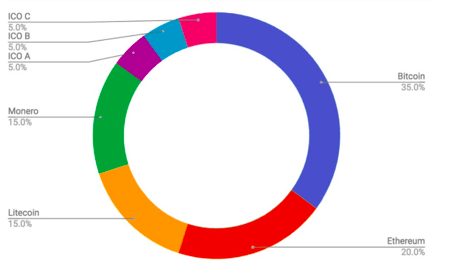

O reequilíbrio envolveria investidores que vendiam metade de suas participações de criptomoeda e o usaria para comprar ações para devolver as porcentagens às suas alocações originais. Portfólios de criptomoeda são frequentemente diversificados dentro de si mesmos com grandes quantidades normalmente sendo alocadas para Bitcoin, dado que é o menor risco de criptomoedas. Quantidades mais baixas podem ser alocadas para projetos de risco anteriores e superiores, como altcoins de maiúsculas e maiúsculas e ICOs.

Pontos fortes da diversificação

O principal benefício da diversificação é o fato de ser uma estrutura direta o que ajuda os investidores gerenciar seu risco. Os principais princípios subjacentes à teoria vão contra a exposição de todo o capital a uma classe ou investimento de ativos.

Há também o potencial que os investidores que usam essa abordagem acumularão muitos ativos valiosos enquanto são baratos. Imagine um cenário em que uma classe de ativos no portfólio continue a depreciar por um período prolongado, enquanto outra classe de ativos é apreciada, como pode ser o caso de reunir ativos não correlacionados.

Isso permitiria ao investidor acumular propriedades significativas na classe de depreciação de ativos, eles vendem o ativo apreciado para aumentar suas participações na depreciação. Se o ativo acumulado acabar sendo altamente valioso no futuro, esse seria um caso de diversificação e reequilíbrio operando da melhor maneira possível.

Fraquezas da diversificação

A diversificação pode não ser o Santo Graal que muitos afirmam ser. A abordagem tem muitas falhas em potencial, especialmente no que se refere a criptomoedas.

Em primeiro lugar, é difícil avaliar a tolerância ao risco de um investidor. Embora existam medidas como questionários, o valor que essas medidas fornecem é questionável. Os investidores podem frequentemente superestimar a quantidade de risco que eles podem lidar. Se um investidor alocar 90% de seu portfólio para as criptomoedas, esse investidor poderá gerenciar efetivamente o portfólio e seguirá sua estratégia se a parte da criptomoeda de seu portfólio continuar para depreciar 90% ou mais?

A eficácia da diversificação no segmento de criptomoeda do portfólio também é altamente questionável. As criptomoedas estão altamente correlacionadas. Isso significa que os investidores podem estar apenas adicionando taxas de negociação ao seu portfólio.

Fonte da imagem: xrpchat.com

o natureza não linear dos mercados de tecnologia emergentes como criptomoedas é outro fator que funciona contra a abordagem de diversificação. Esses mercados normalmente se desenvolvem de uma maneira que a maioria dos ganhos vai para um pequeno número de ativos.

Quando a diversificação é aplicada a essa natureza do mercado, ela resulta em investidores que vendem os ativos que serão fornecidos enormes ganhos para comprar ativos que falharão ou fornecerão retornos mínimos. Pode ser o equivalente a vender ações da Amazon para comprar ações da PetS.com.

Quais são as alternativas?

Alocações alvo

Uma abordagem para lidar com o efeito em que algumas criptomoedas provavelmente terão uma quantidade desproporcional de retornos é determinar Qual será a alocação mínima para cada ativo. Isso pode ser determinado que, independentemente de como o portfólio se desenvolver, haverá uma exposição mínima a pelo menos 10 bitcoin, 100 Ethereum e 500 Litecoin.

A ideia é que Essas participações nunca são vendidas até longe a linha. É semelhante a um capitalista de risco que adquiriu uma participação em uma start-up e não vende sua posição até que a start-up chegue ao estágio de IPO, seja adquirida por uma empresa maior ou falha.

Traduzir isso em termos de criptomoeda significaria Manter a alocação de destino até as criptomoedas não são mais consideradas uma tecnologia emergente E as criptomoedas que você escolheu reinou suprema, ou não. Esta estratégia é semelhante, em certa medida, a Hodling. A quantidade de exposição à criptomoeda pode mudar com o tempo, mas o princípio principal é que ele não reduz abaixo da alocação de destino.

Critério de Kelly

O critério de Kelly, que recebeu o nome de John Kelly, é uma estratégia para determinar qual a porcentagem de capital para apostar em uma certa idéia ou para um determinado investimento. É popular entre jogadores profissionais e apostadores esportivos, bem como entre alguns do negócio de gerenciamento de dinheiro. Warren Buffet observou isso como uma tática que ele usa. Observou -se que a estratégia é uma estratégia muito eficaz para o acúmulo de capital e o gerenciamento do risco.

A porcentagem de Kelly é calculada colocando duas variáveis em uma equação. As duas variáveis são o Ganhar probabilidade (W) e a Razão de risco/recompensa (r). A probabilidade de vitória é a chance percentual de que um investimento mostrará um retorno positivo e pode ser calculado a partir do número de negociações semelhantes feitas no passado, que mostraram um retorno positivo. A taxa de risco/recompensa pode ser calculada dividindo o número total de negociações vencedoras pelo número total de negociações perdidas. Essas variáveis são colocadas na seguinte equação:

Porcentagem Kelly = W = [(1 - W)/R]

A porcentagem de Kelly é usada para determinar quanto capital investir em uma determinada área. Se a porcentagem de Kelly fosse de 10% para a área de investimentos em criptomoedas, 10% poderiam ser alocados a criptomoedas. Se os investimentos em ações devolverem uma porcentagem de Kelly de 25%, 25% poderiam ser alocados para essa área de investimento e assim por diante.

Às vezes, a equação pode retornar grandes porcentagens, para que a meia Kelly seja frequentemente usada pela qual o capital alocado é apenas metade do que a porcentagem de Kelly retorna. Isso também pressupõe que o investidor tenha um grande histórico comercial Em diferentes classes de ativos, geralmente não é a estratégia ideal para se inscrever para não profissionais.

A abordagem ingênua (1/n)

Há também evidências de que toda a complicada construção de portfólio Mumbo-Jumbo é um exagero. BEstratégias ASIC realmente funcionam com muita eficácia também. A abordagem ingênua é uma estratégia direta que demonstrou ter um bom desempenho. A estratégia envolve dividir seu portfólio em segmentos de 1/n, onde o capital é dividido uniformemente em diferentes classes de ativos.

Um portfólio ingênuo envolveria colocar 25% do capital em quatro classes de ativos diferentes, que poderiam ser ações, títulos, metais preciosos e criptomoedas ou outras classes de ativos. Harry Markowitz, que desenvolveu a teoria da portfólio moderna acima, até aplicou essa estratégia dividindo seu dinheiro igualmente entre ações e títulos.

Média do custo do dólar

Outra estratégia direta que é recomendada por grandes nomes de investimentos, como o Warren Buffet, é a média do custo do dólar. Se alocar regularmente capital para investir e expandir o portfólio, a média dos custos em dólares é uma estratégia eficaz para usar. É aqui que os investidores gradualmente se expor a um mercado ao longo do tempo Em vez de colocar toda a sua capital de uma só vez.

Digamos que um investidor tenha € 5.000 que esteja disposto a investir em criptomoedas.

Por exemplo, ao adotar a estratégia de média do custo do dólar, este investidor investiria € 500 todos os meses Em vez de investir o equilíbrio total de uma vez só. Isso ajuda a gerenciar o risco e evita a possibilidade de colocar todo o seu capital quando os preços estiverem altos absolutos.

Isso também funciona bem se os investidores estão tomando uma parte de sua renda regular para investir. Por exemplo, alguém que ganha um salário de € 2.000 por mês pode decidir colocar € 400 disso em relação aos investimentos todos os meses. A média do custo do dólar é mais uma estratégia de como construir o portfólio, em oposição à construção ideal dela.

O principal portfólio de ponderias

Há Nenhuma teoria perfeita do portfólio. Se houvesse, todo mundo o usaria e provavelmente perderia sua vantagem. Existem muitas abordagens que podem ser usadas e cada uma tem suas vantagens e desvantagens.

Existem muitas razões pelas quais a diversificação pode não ser a melhor estratégia para criptomoedas. Entre eles, está a classificação emergente da tecnologia da classe de ativos de criptomoeda e a alta correlação entre criptomoedas. Se outra abordagem for adotada, é importante que o investidor descreva claramente como eles o seguirão e se sinta confortável aderindo à sua estratégia.